- Autore Jason Gerald [email protected].

- Public 2024-01-19 22:13.

- Ultima modifica 2025-01-23 12:20.

Beta è la volatilità, o rischio, di un determinato titolo rispetto alla volatilità dell'intero mercato azionario. La beta è un indicatore di quanto sia rischioso un determinato titolo e viene utilizzato per valutare il suo tasso di rendimento atteso. La beta è una delle basi che gli analisti di borsa considerano quando selezionano le azioni per i loro portafogli, insieme al rapporto prezzo/utili, patrimonio netto, rapporto debito/capitale e altri fattori.

Fare un passo

Parte 1 di 4: Calcolo della beta utilizzando equazioni semplici

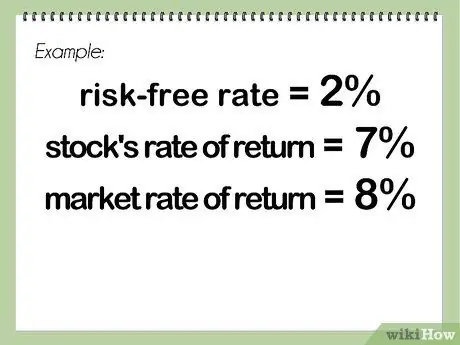

Passaggio 1. Trova il livello del rapporto privo di rischio

Questo è il tasso di rendimento che gli investitori si aspettano dagli investimenti il cui denaro non è rischioso. Questa cifra è solitamente espressa in percentuale.

Passaggio 2. Determinare il livello di ciascun indice rappresentativo

Queste cifre sono espresse anche in percentuale. Di solito, il tasso di rendimento è di diversi mesi.

Uno o entrambi questi valori possono essere negativi, il che significa che l'investimento nel titolo o nel mercato (indice) nel suo insieme ha subito una perdita rispetto all'investimento durante il periodo. Se solo 1 dei 2 livelli è negativo, la beta sarà negativa

Passaggio 3. Sottrai il tasso privo di rischio dal tasso di rendimento del titolo

Se il tasso di rendimento del titolo è del 7% e il tasso privo di rischio è del 2%, la differenza sarà del 5%.

Passaggio 4. Sottrarre il rapporto privo di rischio dal tasso di rendimento di mercato (o indice)

Se il prezzo di mercato o l'indice di rendimento è dell'8% e il tasso privo di rischio è ancora del 2%, la differenza sarà del 6%.

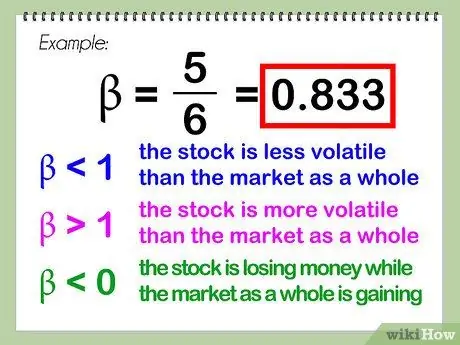

Passaggio 5. Dividere la differenza nel tasso di rendimento del titolo meno il tasso privo di rischio per il mercato (o indice), il tasso di rendimento meno il tasso privo di rischio

Questa è una versione beta, che di solito è espressa come valore decimale. Nell'esempio sopra, beta sarebbe 5 diviso 6, o 0,833.

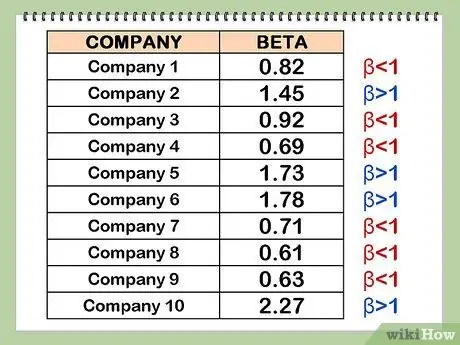

- Il beta del mercato stesso, o l'indice che rappresenta, è 1.0, perché il mercato viene confrontato con se stesso e il numero zero diviso per se stesso è uguale a 1. Un beta inferiore a 1 significa che il titolo è meno volatile del mercato in quanto nel suo insieme, mentre un beta maggiore di 1 significa che il titolo è più stabile del mercato nel suo insieme. Il valore beta può essere inferiore a zero, il che significa che il titolo sta perdendo denaro mentre il mercato nel suo insieme sta guadagnando denaro o il titolo sta guadagnando denaro temporaneo e il mercato nel suo insieme sta perdendo denaro.

- Quando si cerca la beta, sebbene non sia richiesta, è normale utilizzare un indice rappresentativo del mercato in cui viene negoziato il titolo. Per i titoli quotati a livello internazionale, l'MSCI EAFE (che rappresenta Europa, Australasia e Oriente) è un indice rappresentativo adatto.

Parte 2 di 4: utilizzo della beta per determinare il tasso di cambio di rendimento

Passaggio 1. Trova il livello del rapporto privo di rischio

Questo è lo stesso valore descritto sopra "Calcolo del beta per un'azione". Per questa sezione, utilizzeremo lo stesso valore dell'esempio del 2%, come usato sopra.

Passaggio 2. Determinare il tasso di rendimento di mercato o un indice rappresentativo

In questo esempio, useremo lo stesso numero 8 percento, come usato sopra.

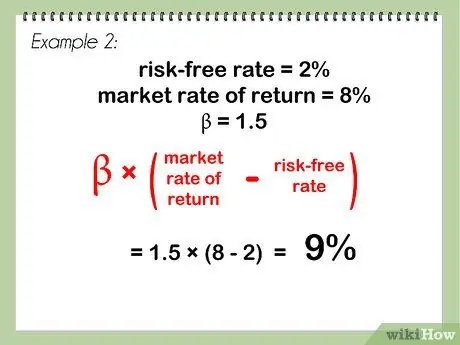

Passaggio 3. Moltiplicare il valore beta per la differenza tra il tasso di rendimento di mercato e il tasso privo di rischio

Ad esempio, utilizzeremo un valore beta di 1,5. Usando il 2% per il tasso privo di rischio e l'8% per il tasso di rendimento di mercato, questo corrisponde a 8-2, o 6%. Moltiplicato per un beta di 1,5, produce il 9%.

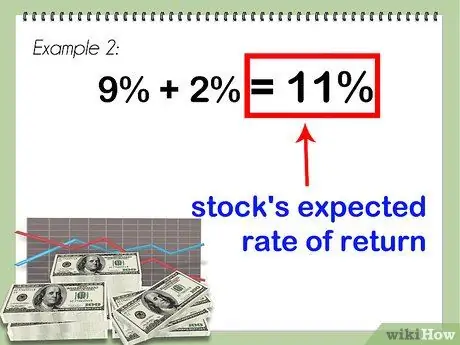

Passaggio 4. Aggiungi il risultato con il tasso privo di rischio

Rendono l'11%, che è il tasso di rendimento atteso del titolo.

Maggiore è il valore beta del titolo, maggiore è il tasso di rendimento atteso. Tuttavia, questo tasso di rendimento più elevato è associato a un rischio maggiore, quindi è necessario esaminare altri titoli fondamentali prima di considerare se dovrebbero far parte del portafoglio di un investitore

Parte 3 di 4: utilizzo dei grafici di Excel per determinare la beta

Passaggio 1. Crea tre colonne di prezzo in Excel

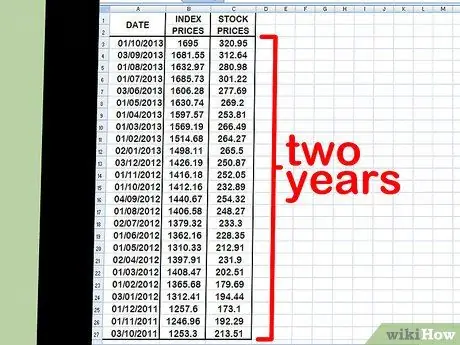

La prima colonna è la data. Nella seconda colonna, inserisci il prezzo dell'indice; questo è il "mercato complessivo" con cui confronterai i beta. Nella terza colonna, inserisci il prezzo rappresentativo delle azioni per cui stai cercando di calcolare il beta.

Passaggio 2. Inserisci i tuoi punti dati in un foglio di calcolo

Prova a iniziare a intervalli di un mese. Scegli una data, ad esempio all'inizio o alla fine del mese, e inserisci il valore appropriato per l'indice del mercato azionario (prova a utilizzare l'S&P 500) e quindi il titolo rappresentativo per quel giorno. Prova a scegliere le ultime 15 o 30 date, magari estendendo un anno o due nel passato. Prestare attenzione al prezzo dell'indice e al prezzo delle azioni rappresentative per quella data.

Più lungo è il periodo di tempo che scegli, più accurato sarà il calcolo della beta. La beta cambia quando si monitorano a lungo sia le azioni che gli indici

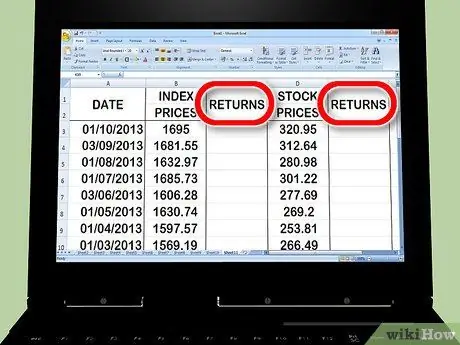

Passaggio 3. Crea due colonne a destra della colonna del prezzo

Una colonna restituirà l'indice; la seconda colonna è stock. Utilizzerai le formule di Excel per ridefinire ciò che imparerai nei passaggi seguenti.

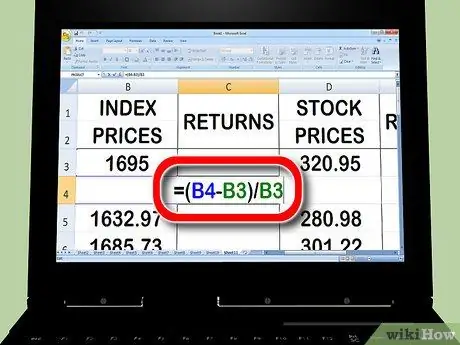

Passaggio 4. Inizia a calcolare l'indice del mercato azionario

Nella seconda cella della colonna indice digitare =. Con il cursore, fai clic sulla seconda cella nella colonna dell'indice, digita -, quindi fai clic sulla prima cella nella colonna dell'indice. Quindi, digita /, quindi fai nuovamente clic sulla prima cella nella colonna dell'indice. premi Invio o Invio.

- Quando ricalcoli Over Time, non inserisci nulla nella prima cella; lascialo vuoto. Hai bisogno di almeno due punti dati per ricalcolare, motivo per cui inizierai dalla seconda cella della colonna dell'indice.

- Quello che fai è sottrarre il nuovo valore dal vecchio valore e quindi dividere il risultato per il vecchio valore. Questo è così che tu sappia quale sia stata la perdita o il guadagno percentuale per il periodo.

- La tua equazione nella colonna di ritorno potrebbe essere simile a questa: =(B3-B2)/B2

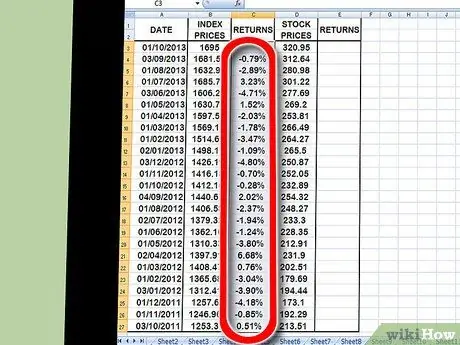

Passaggio 5. Utilizzare la funzione di copia per ripetere questo processo per tutti i punti dati nella colonna del prezzo dell'indice

Per farlo, fai clic sul quadratino in basso a destra della cella dell'indice, quindi trascinalo fino al punto dati più in basso. Quello che fai è chiedere a Excel di replicare la stessa formula utilizzata per ogni diverso punto dati.

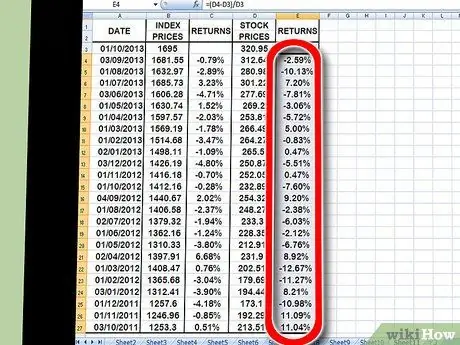

Passaggio 6. Ripeti lo stesso identico processo per i rendimenti, questa volta per i singoli titoli, non per gli indici

Quando hai finito, hai due colonne, formattate come percentuale, che elencano i rendimenti per ogni indice azionario e singoli titoli.

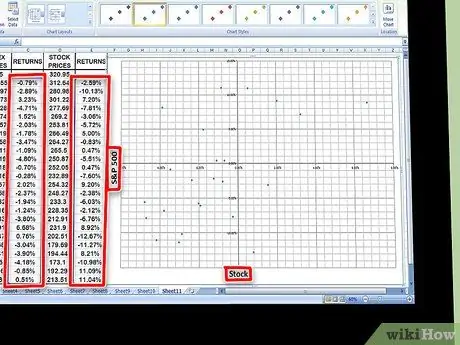

Passaggio 7. Tracciare i dati in una tabella

Evidenzia tutti i dati nelle due colonne di ritorno e premi l'icona Grafico in Excel. Seleziona il grafico a dispersione dall'elenco delle opzioni. Assegna un titolo all'asse X come indice che stai utilizzando (ad esempio S&P 500) e all'asse Y come titolo che stai utilizzando.

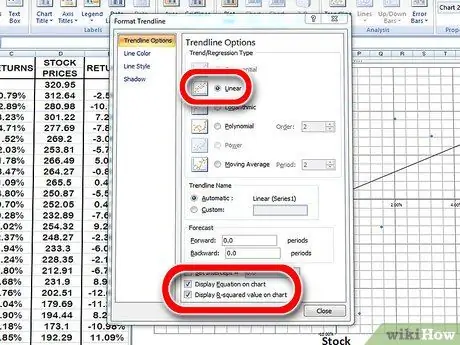

Passaggio 8. Aggiungi una linea di tendenza al grafico a dispersione

Puoi anche farlo selezionando un layout della linea di tendenza nelle versioni più recenti di Excel o specificandolo manualmente facendo clic su Grafico → aggiungi linea di tendenza. Assicurati di visualizzare l'equazione nella tabella. 2 valori.

- Assicurati di scegliere una linea di tendenza lineare, non un polinomio o una media.

- La visualizzazione dell'equazione in una tabella dipenderà dalla versione di Excel di cui disponi. Le versioni più recenti di Excel consentiranno al grafico delle equazioni di fare clic su Layout rapido grafico.

- In questa versione di Excel, punta a Grafico; Aggiungi linea di tendenza; opzioni. Quindi seleziona entrambe le caselle accanto a "Visualizza equazione sul grafico".

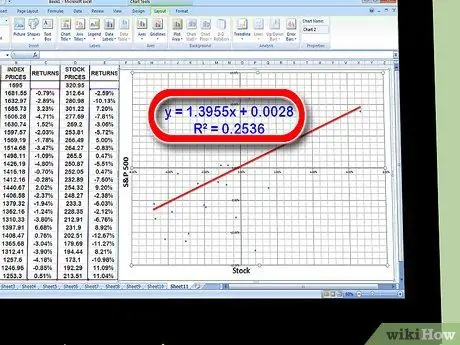

Passaggio 9. Trova il coefficiente per il valore "x" nell'equazione della linea di tendenza

La tua equazione della linea di tendenza sarà scritta nella forma "y = x + a". Il coefficiente del valore x è beta.

Parte 4 di 4: Capire Beta

Passaggio 1. Come interpretare beta

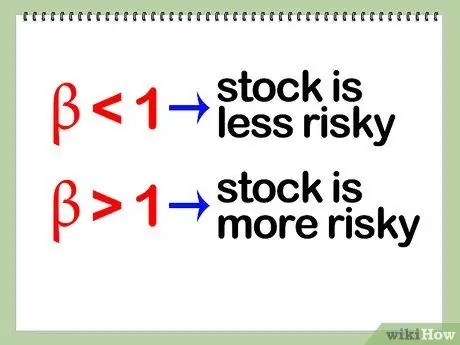

Beta è il rischio per il mercato azionario nel suo insieme, con l'investitore che assume la proprietà di un determinato titolo. Ecco perché è necessario confrontare il tasso di rendimento di un singolo titolo con il rendimento dell'indice, l'indice di riferimento. Il rischio dell'indice rimane a 1. Un beta "basso" di 1 significa che il titolo è meno rischioso dell'indice confrontato. Un beta "alto" di 1 significa che il titolo è più rischioso dell'indice con cui viene confrontato.

- Prendi questo esempio. Diciamo che la beta di Gino Germ è calcolata a 0,5. Rispetto all'S&P 500, il benchmark che Gino sta confrontando è "metà" rischioso. Se l'S&P scende al di sotto del 10%, il prezzo delle azioni di Gino tenderà a scendere solo del 5%.

- Come altro esempio, immagina che il servizio Funerale di Frank abbia una beta di 1,5 rispetto all'S&P. Se l'S&P scende del 10%, aspettati che il prezzo delle azioni di Frank scenda "più" rispetto all'S&P, o circa il 15%.

Passaggio 2. Il rischio è anche associato ai rendimenti

Alto rischio, alto rendimento; basso rischio, basso rendimento. Un titolo con un beta basso non perderà tanto quanto l'S&P quando scende, ma non guadagnerà tanto quanto l'S&P quando registra guadagni. D'altra parte, un titolo con un beta superiore a 1 perderà più dell'S&P quando scende, ma guadagnerà anche più dell'S&P quando viene pubblicato.

Ad esempio, Vermeer Venom Extraction ha un beta di 0,5. Quando il mercato azionario sale del 30%, Vermeer realizza solo il 15% di profitto. Ma quando il mercato azionario di magazzino è del 30%, Vermeer ottiene solo il 15% di stock di magazzino

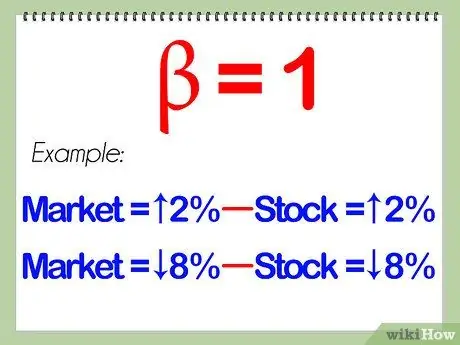

Passaggio 3. Sappi che le azioni con beta 1 si muoveranno in linea con il mercato

Se fai un calcolo beta e conosci il titolo, analizzi quando ha beta 1, non ci sarà né più né meno rischio rispetto all'indice utilizzato come benchmark. Il mercato è in rialzo del 2%, le tue azioni in rialzo del 2%; il mercato è sceso dell'8%, le tue azioni sono scese dell'8%.

Passaggio 4. Includi titoli a beta alto e basso nel tuo portafoglio per la diversificazione

Se è un buon mix di alti e bassi, la beta ti aiuterà ad analizzare se il valore del mercato azionario sta calando drasticamente. Naturalmente, poiché le azioni a basso beta generalmente sottoperformano il mercato azionario complessivo in un determinato periodo, un buon mix di beta significa anche che non sperimenterai un prezzo delle azioni particolarmente alto.

Passaggio 5. Riconoscere che, come la maggior parte degli strumenti di previsione finanziaria, i beta potrebbero non prevedere completamente il futuro

Il beta misura effettivamente la volatilità passata di un titolo. Generalmente i progetti sono volatilità nel futuro, ma non sempre accurati. La beta può cambiare drasticamente da un anno all'altro. L'utilizzo del beta storico di un titolo potrebbe non essere sempre un modo accurato per prevedere la volatilità attuale.

Suggerimento

- Si noti che la teoria della covarianza classica potrebbe non essere applicabile a causa della serie temporale finanziaria Heavy tail”. In effetti, la deviazione standard e la media per la distribuzione sottostante potrebbero non esistere! Quindi forse una modifica che utilizza gli spread quartile e mediano invece della media e della deviazione standard potrebbe funzionare.

- Beta analizza la volatilità di un titolo in un certo periodo di tempo, indipendentemente dal fatto che il mercato sia in rialzo o in ribasso. Come altri fondamentali azionari, l'analisi delle prestazioni passate non è una garanzia di come si comporterà il titolo in futuro.